Своими мыслями на эту тему делится исполнительный директор Lenovo Infrastructure Solutions Group в регионе EMEA Пер Овергаард (Per Overgaard).

Сектор финансовых услуг делает первые шаги на своем пути внедрения искусственного интеллекта (ИИ) — технологии, которая, по прогнозам, изменит все: от способов, с помощью которых финансовые учреждения обнаруживают факты мошенничества, до подходов в обслуживании клиентов. В банках будущего мы, вероятно, увидим применение виртуальных помощников на базе ИИ; алгоритмов для сокращения ожидания в очередях или подбора выгодных банковских предложений под нужды клиента; интеллектуальных систем оценки и управления эффективностью работы банковских служащих. Задача, стоящая перед бизнес-лидерами сегодня, состоит в том, чтобы определить, где искусственный интеллект может принести значимые результаты и как внедрить его безопасно и эффективно.

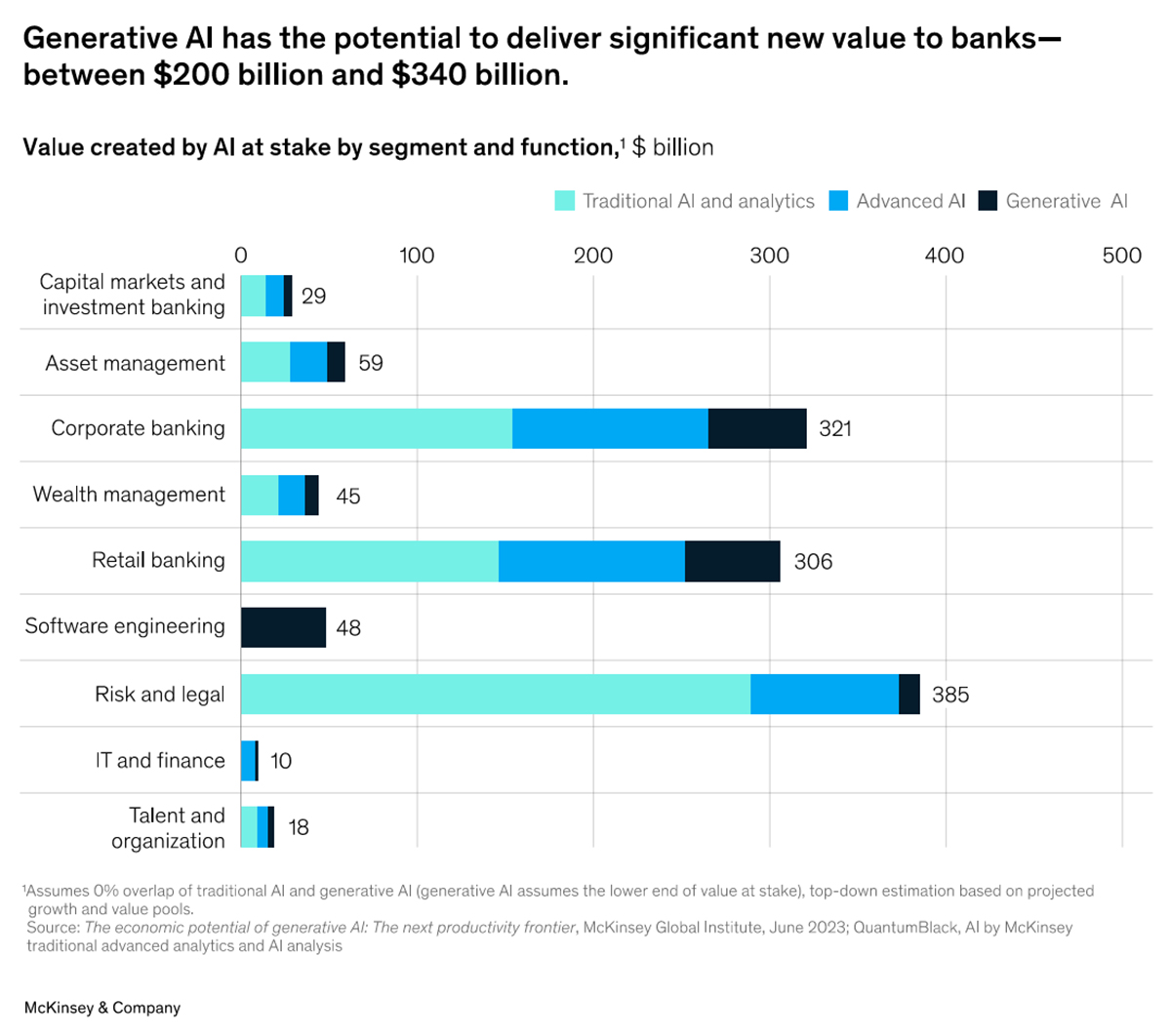

По данным исследования Lenovo, наибольшее влияние ИИ окажет на автоматизацию обслуживания клиентов и разработку персонализированных предложений. 67% организаций из банковского сектора, принявшие участие в исследовании, уже инвестировали в генеративный ИИ. В основном эта технология нашла применение в чат-ботах для взаимодействия с клиентами. Потенциальная отдача от внедрения ИИ огромна: согласно отчету McKinsey, при правильном использовании эта технология может приносить банковскому сектору до 340 миллиардов долларов в год.

Но на пути освоения ИИ возникает немало проблем: от опасений сотрудников по поводу влияния ИИ на рабочие места до сложностей с обоснованием инвестиций в его внедрение. Поэтому бизнес-лидерам важно извлечь уроки из опыта других секторов, успешно внедривших искусственный интеллект, и, что особенно важно, из опыта своих собственных клиентов. Пренебрегать вниманием к данной технологии слишком рискованно. Если компании, предоставляющие финансовые услуги, не будут идти в ногу со временем, они имеют реальный шанс исчезнуть с рынка уже через 10 лет.

Повышение безопасности

Финансовый сектор генерирует огромное количество неструктурированных данных, некоторые из которых поступают из менее очевидных источников, например, с записей камер видеонаблюдения в банкоматах и офисов обслуживания клиентов. Слишком часто эти данные используются только для реагирования на инциденты безопасности, в то время как с их помощью можно оптимизировать время ожидания в очередях или выявлять потенциальные мошенничества.

В определенных случаях алгоритмы ИИ могут использоваться в мониторинге и аналитике транзакций в режиме реального времени для обнаружения необычного поведения клиентов. Например, когда один человек несколько раз за день снимает деньги в банкоматах в разных точках города, может стать сигналом для выявления факта мошенничества. Используя искусственный интеллект, банки могут усилить свои меры безопасности и защититься от угроз.

Новое лицо банковского дела

В значительной степени ИИ может быть полезен в обслуживании клиентов и даже дать толчок появлению совершенно новых способов взаимодействия людей с банками. Уже сегодня многие финансовые организации берут на вооружение виртуальных помощников для повышения качества работы с клиентами. А в самом ближайшем будущем люди, приходя в отделение банка, смогут вербально обращаться с интеллектуальными агентами по работе с клиентами, которые выглядят как человек, но на самом деле являются аватарами, управляемыми искусственным интеллектом. Это звучит как фантастика, но случаи внедрения подобной технологии в мире уже есть. Киоски с виртуальным аватаром от DeepBrain поддерживают диалоговый и тактильный интерфейс взаимодействия с людьми в режиме реального времени. Такие киоски помогают повышать удовлетворенность клиентов, сокращая время их ожидания до обслуживания оператором и предлагая персонализированное взаимодействие. В некоторых случаях такие решения способны предоставлять ответы на вопросы пользователей лучше и быстрее, чем на многих телефонных линиях клиентской поддержки банков.

Еще один пример применения ИИ, который демонстрирует революционный потенциал этой технологии для развития банковского бизнеса, — это интеллектуальная консультационная поддержка и подбор персонализированных банковских предложений под каждого клиента. Например, у многих людей просто нет времени читать все сводки о финансовых рынках и акциях, новых предложениях и банковских ставках и т.п. На основе имеющихся у банков данных обо всех продуктах и сервисах рекомендательные алгоритмы на базе ИИ могут подсказывать клиентам, где они могут получить наибольшую прибыль. Чем лучше для клиента — тем лучше для банка. Конечно, внедрение ИИ процесс не быстрый и не простой, и перестройка бизнес-процессов потребует полной модернизации ИТ-инфраструктуры. На помощь компаниям, находящимся в начале этого пути, приходят deep tech организации, такие как Nybl. Они предоставляют решения на базе ИИ практически для любых задач банковского сектора: от финансового прогнозирования до обнаружения фрода и чат-ботов.

Оптимальный подход

Исторически не каждая финансовая организация охотно берет на себя инициативу внедрения новых технологий из-за существующих строгих нормативных регламентов, конфиденциальности собираемых данных, а также многочисленных ограничений для борьбы с отмыванием денег. Согласно исследованию Lenovo и IDC, компании-пионеры в области внедрения технологий в банковском секторе назвали необходимость соблюдения жестких регуляторных рамок и кибербезопасности среди главных вызовов, сдерживающих широкое развертывание ИИ.

Банки придерживаются осторожного подхода: 67% предпочитают создавать свои собственные решения в области искусственного интеллекта, а не покупать новые технологии. Но для того чтобы развиваться, банки более не могут прикрываться ограничениями в регуляторной базе и защитой конфиденциальности. Бизнес-лидерам нужно перестать бояться технологий и крайне важно найти баланс между потенциальными рисками от их внедрения и возможностями, которые эти технологии могут открыть индустрии.

Еще одна проблема, с которой сталкиваются руководители банковского бизнеса при внедрении ИИ, — это опасения сотрудников за свои рабочие места. Это область, где бизнес-лидеры должны играть самую активную роль в обсуждении грядущих изменений, и та область, на которую они могут влиять. Когда появился персональный компьютер, люди опасались за свою работу, но на самом деле компьютерная революция породила множество новых профессий и рабочих мест. Поэтому руководителям важно вести разъяснительную работу со своими сотрудниками, повышать их профессиональную квалификацию, обучать основным принципам работы с ИИ.

Подходящее время — сейчас

Искусственный интеллект развивается очень быстро: технологические циклы будут сокращаться, а предстоящее десятилетие станет временем значительных перемен в банковском секторе. Бизнес-лидерам необходимо действовать решительно, прислушиваться к своим клиентам и находить правильный подход, который уравновешивает риски и вознаграждение.